Уже больше года мы ждали новую стратегию Ростелекома. Компания после поглощения Tele2 Россия стала одним из лидеров телеком-сектора, причем растущим лидером. Оставался неясным вопрос дивполитики и дальнейших планов. Поэтому предлагаем рассмотреть стратегию и определить, что ожидать от компании и что делать с её акциями.

Ростелеком предлагает стратегию умеренного роста бизнеса. В своих традиционных нишах Ростелеком должен сохранить лидерство.

Предполагается, что на основных рынках рост будет на 4-5%, в то время как рынок будет подрастать на 1%.

Акцент в розничном сегменте идет на Tele2 Россия. Ещё немного и Tele2 обгонит по количеству абонентов Билайн. Также Tele2 предоставляет свои сети в аренду виртуальным мобильным операторам, например, Сбер Мобайл или Тинькофф Мобайл, что позволяет выручке расти ещё большими темпами.

Основные силы будут брошены на развитие облачных сервисов. Здесь в РФ рынок сильно фрагментирован и есть огромный потенциал для роста. Многим компаниям требуется виртуальная АТС и хранилища данных, хотя основным клиентом у Ростелекома будет государство. Цифровизация шагает и Ростелеком её возглавляет.

К 2025 году четверть выручки должна приходиться на новый IT-сегмент. Также предполагается, что уже в 2023 году будет его IPO. Ростелеком рассчитывает, что его оценка также будет выше, так как IT-компании оцениваются рынком по более высоким мультипликаторам.

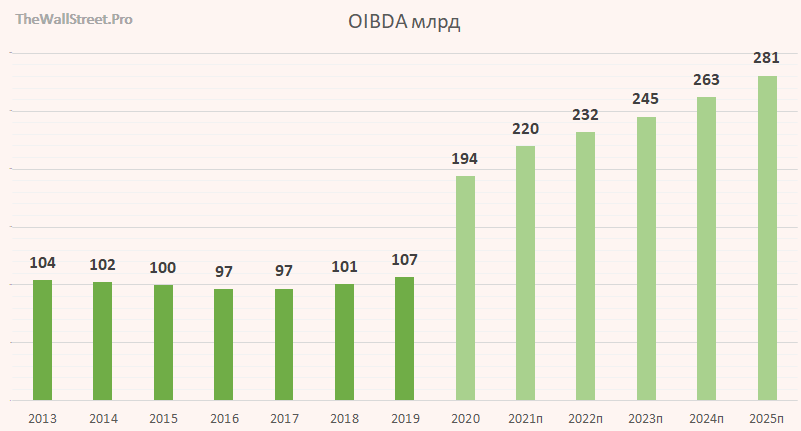

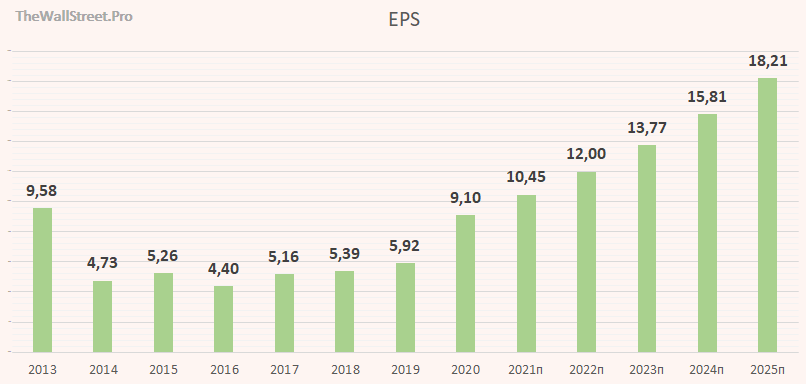

В итоге развитие бизнеса должно привести к ежегодному росту выручки на 5-6%, росту OIBDA на 7-8%, росту прибыли на 15%. По сути, к подобным цифрам стремится МТС.

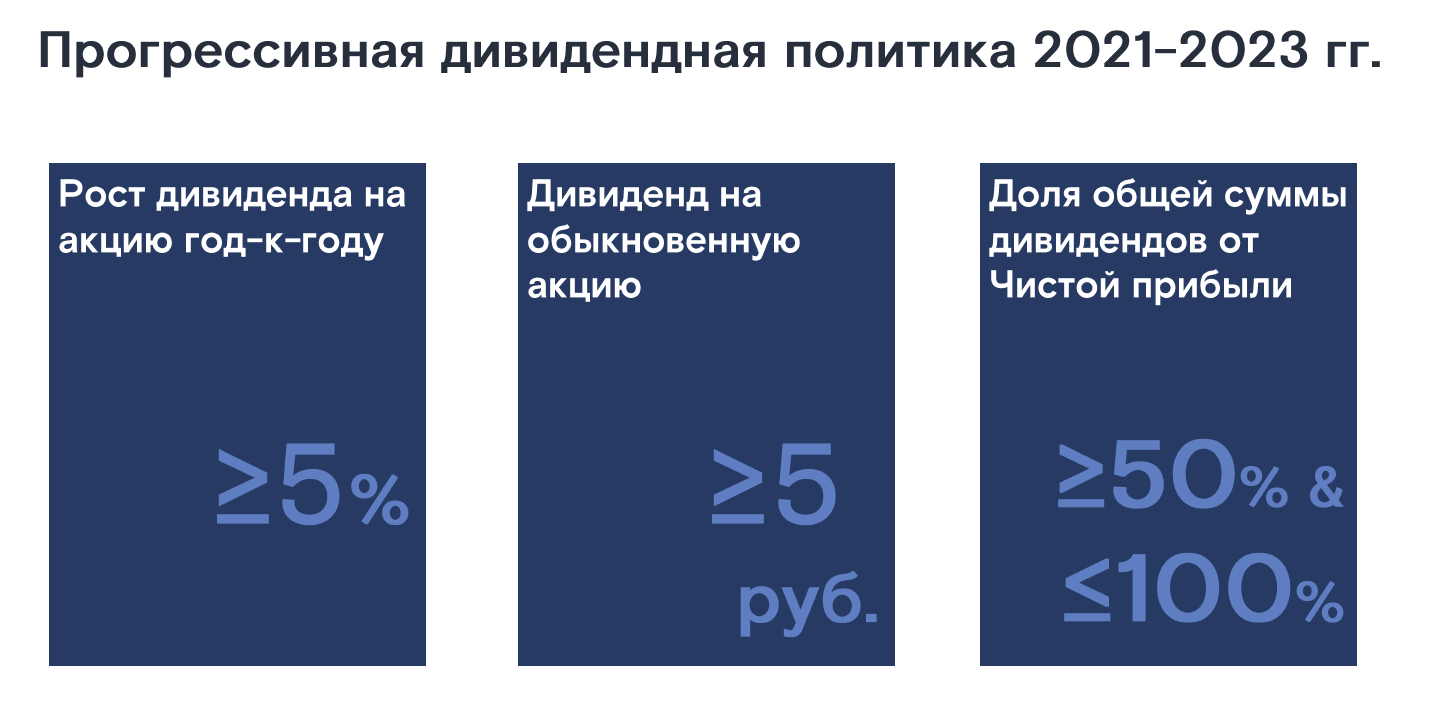

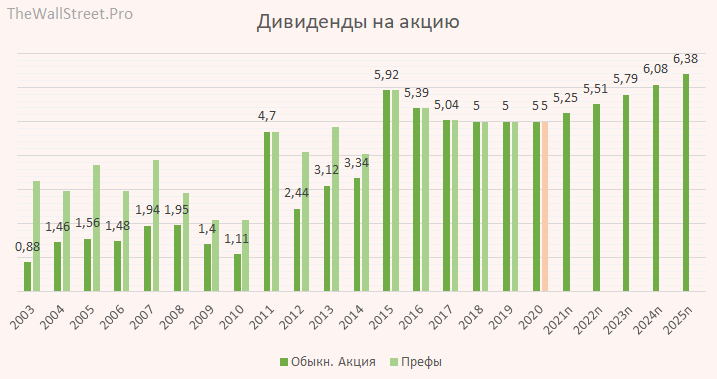

А вот дивполитика, честно говоря, расстроила. По нашему мнению, Ростелеком мог ввести и более интересную формулу. Минимально дивиденды будут расти на 5% в год.

Но в пределе они могут быть 100% от чистой прибыли. В таком случае, текущая оценка Ростелекома оправдана.

Итоги и выводы.

В целом стратегия Ростелекома ожидаема. Компания будет поддерживать минимальные темпы роста в традиционных бизнесах и делать акцент на «новые» IT-подразделения. Присоединение Tele2 Россия вызвало рост маржинальности, также маржа будет поддержана новыми бизнесами. В целом нам, инвесторам, предлагается компания умеренного роста с растущими дивидендами. Однако не понятно как в итоге Ростелеком будет распределять дивиденды – ближе к верхней границе диапазона или нижней. Текущая оценка Ростелекома оправдана только при высоких дивидендах. В перспективе, если Ростелеком выполнит эту стратегию, то оценка компании может вырасти до 150-160 рублей к 2025 году, как и ожидает менеджмент. Мы решили зафиксировать позиции в Ростелекоме, поскольку есть более интересные идеи на рынке, особенно на фоне роста ставок. Однако, если вас устраивают темпы роста и дивполитика, то можно удерживать бумаги.

Данный обзор, как и остальные обзоры на этом сайте – это лишь мнение автора относительно финансовых показателей той или иной компании, того или иного актива. Данный обзор не должен рассматриваться как побуждение (рекомендация) к покупке или продаже ценных бумаг. Помните, что торговля на финансовых рынках связана с риском как частичной, так и полной потери денег. Перед тем, как самостоятельно инвестировать денежные средства рекомендуем получить достаточные знания и опыт. Данный обзор представлен в информационно-развлекательных целях и не несет в себе руководство к действию.

Данный обзор и прочие обзоры, размещенные на сайте, не могут быть рассмотрены или использованы в качестве индивидуальной инвестиционной рекомендации. Проект The Wall Street Pro и его владельцы не осуществляют деятельность по инвестиционному консультированию и не являются инвестиционными советниками