ВТБ в худшую сторону отличается от Сбера и других более эффективных банков. Одна из главных проблем ВТБ заключается в хронической нехватке капитала. После народного IPO «размытие» доли акционеров проходило через привилегированные акции. Сейчас, когда ВТБ в очередной раз снизил дивиденды из-за недостатка капитала, вдруг возник вопрос о выкупе привилегированных акций, что выглядят мягко говоря нелогично. Что ожидать от банка и какой у него есть потенциал?

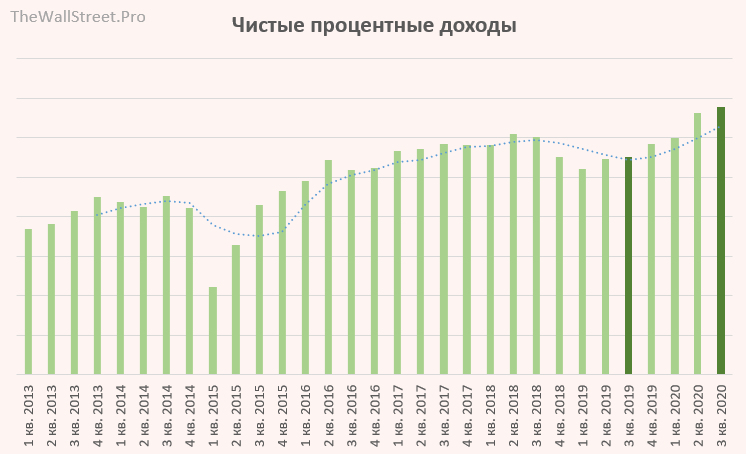

В начале предлагаем посмотреть на саму операционную деятельность ВТБ. Чистый процентный доход продолжает расти. Прибавка составила 23%.

Происходит такой рост за счет снижения стоимости фондирования (депозиты дешевеют быстрее чем кредиты), а также благодаря росту кредитования после весенних ограничений. Чистая процентная держится на высоком для ВТБ уровне. В сравнении со Сбером ВТБ по этому показателю менее эффективен.

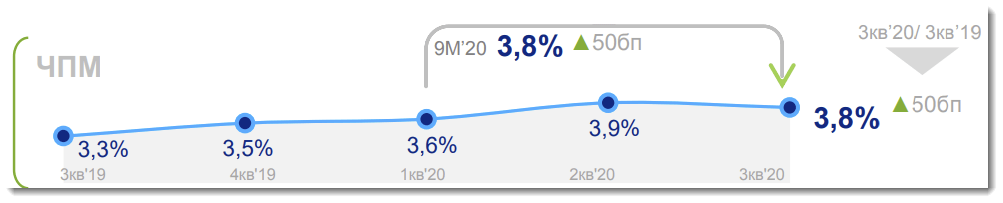

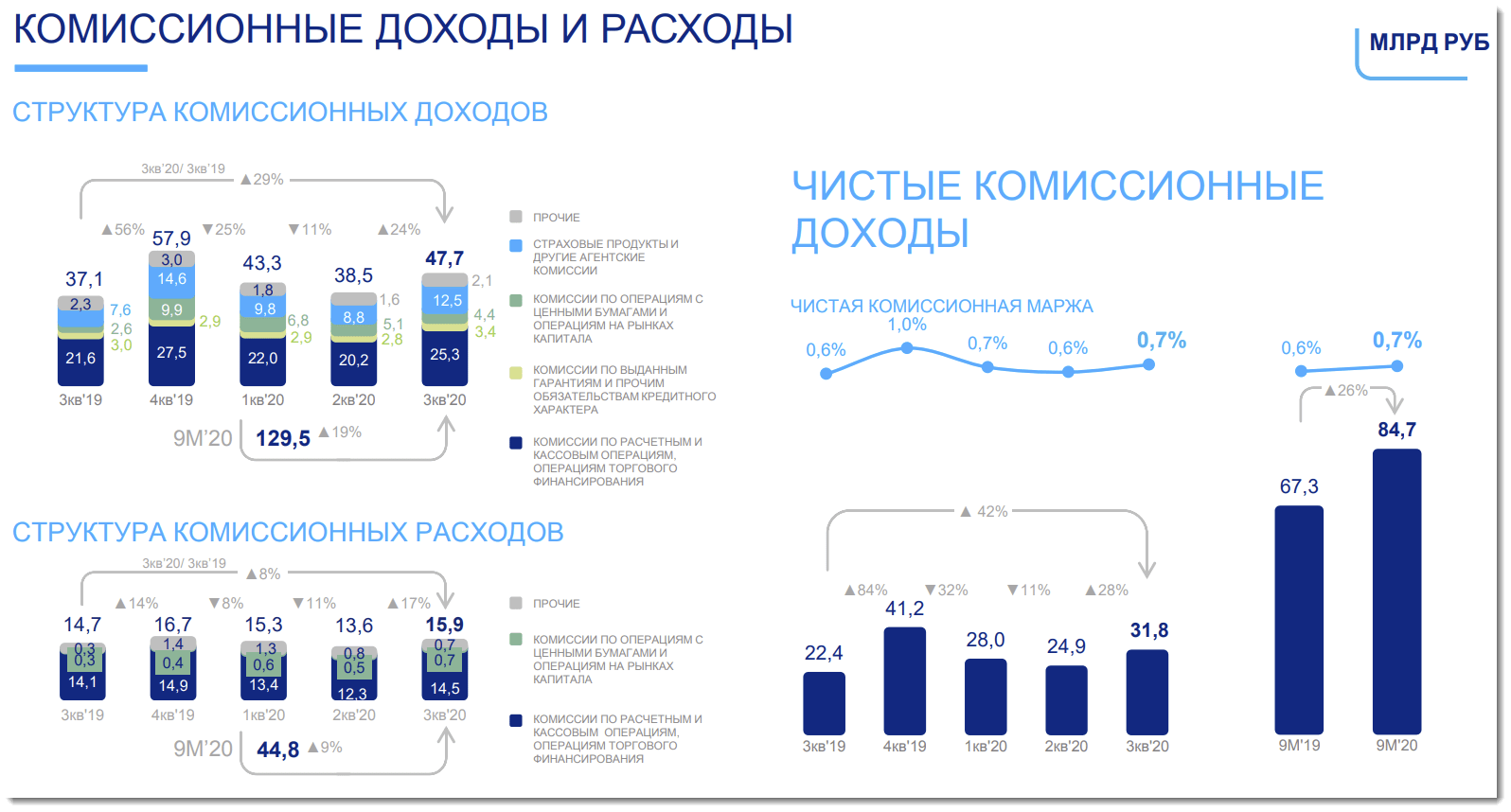

Чистый комиссионный доход вырос на 42%. Этому способствовал рост деловой активности, а также бухгалтерский трюк с признаем дохода по страховкам наперед.

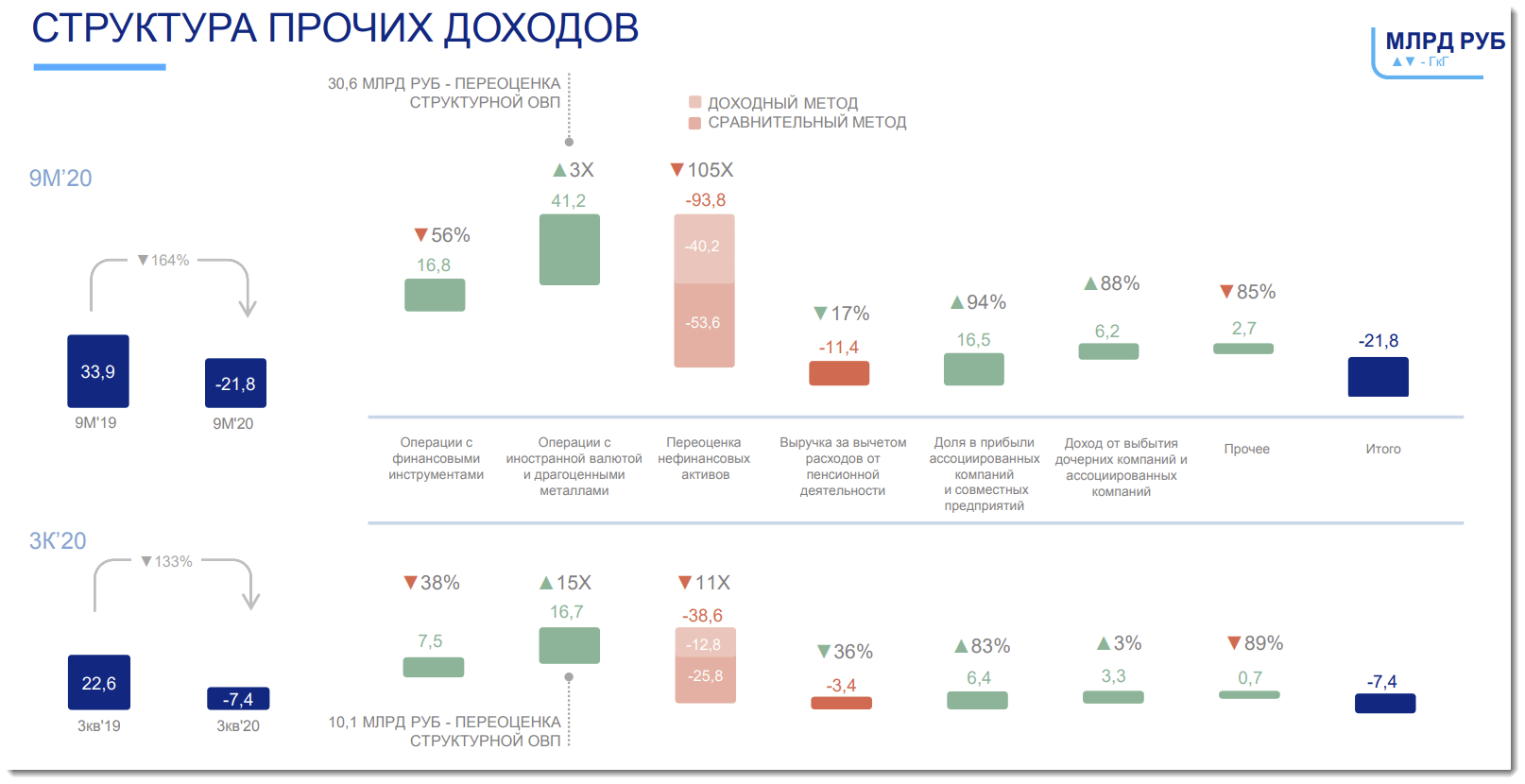

Прочие доходы показали отрицательный прирост в основном за счет переоценки непрофильных активов (ВТБ Арена и прочее). Тут всё ожидаемо.

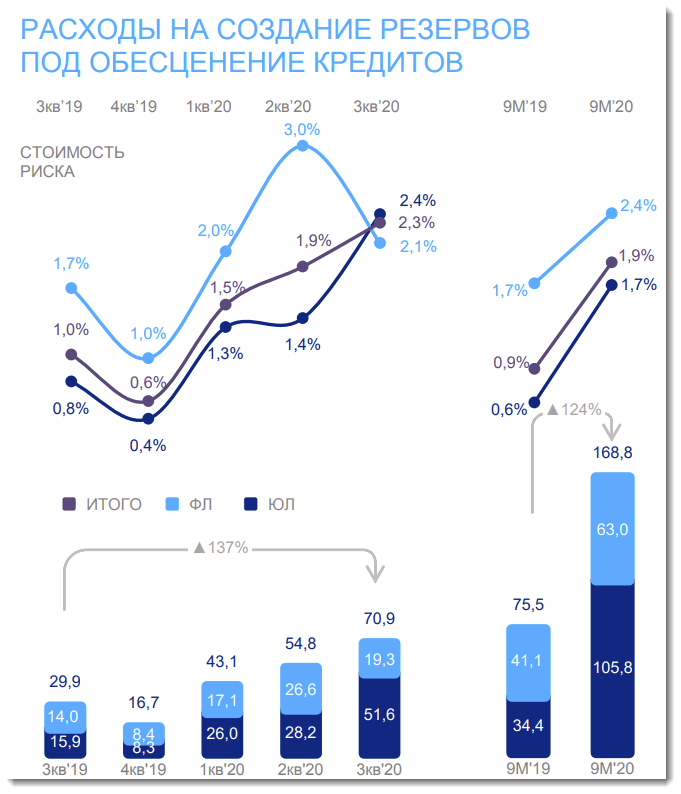

Расходы по созданию резервов до сих пор увеличиваются. Сбер зарезервировал в первом квартале самую большую сумму, ВТБ, на наш взгляд, создает резервы по факту. В четвертом квартале по всей видимости будет пик или даже снижение расходов.

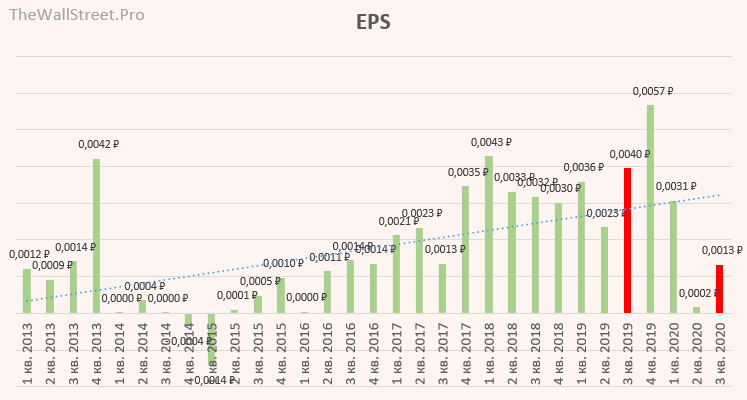

Чистая прибыль ниже уровня прошлого года на 66%.

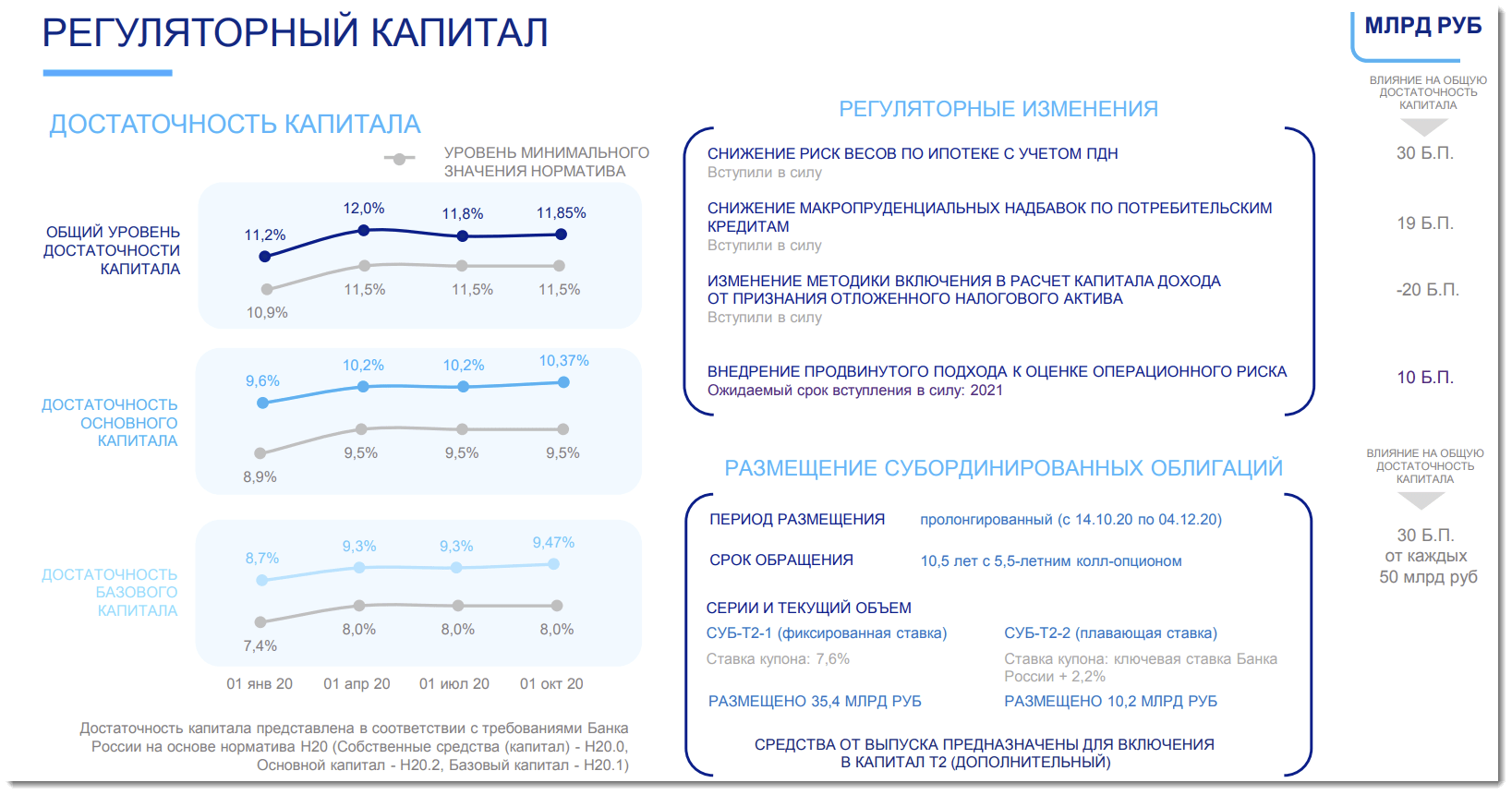

Основная болезнь ВТБ (про другие как-нибудь отдельно освятим) заключается в хронической нехватке капитала. Сейчас, когда идет рост кредитования на фоне низких ставок, требуются ресурсы в виде капитала. У эффективных банков пополнение капитала идет за счет поступлений от чистой прибыли за вычетом дивидендов. ВТБ зарабатывает слишком мало на свой капитал, и поэтому вынужден искать другие способы пополнения нормативов. Предлагается выпустить субординированные облигации (облигации, по которым в случае дефолта выплаты осуществляются не в первую очередь, и которые могут быть использованы в качестве дополнительного капитала) в валюте с расчетами в рублях и просто рублевые суборды, размещение которых уже идет. В зависимости от объёма выпуска банк сможет поднять свой общий уровень достаточности капитала.

А вот что может снизить уровень капитала, так это выкуп «префов», который сейчас обсуждается с Минфином. По факту, это квазибайбэк. Но для его осуществления требуется чистая прибыль. Здесь всё упирается в вопрос роста чистой прибыли в 2021 и 2022 годах. Если у ВТБ с этим будут проблемы (менеджмент говорит, что заработают больше 200 млрд. руб, но мы сомневаемся), то выкупа пока не будет. Также пока о самом выкупе говорить ещё рано, т.к. идут лишь обсуждения.

«Менеджмент сейчас активно работает над решением судьбы привилегированных акций, чтобы и у розничных, и институциональных инвесторов был четкий сигнал, что этот инструмент не постоянный, что он временный и что, как мы надеемся, он будет уменьшаться в объемах», — сказал член правления ВТБ Дмитрий Пьянов входе вебинара банка.

«Мы сейчас начали достаточно непростые переговоры с Минфином, которые определят судьбу этих акций и замещение их понятным и знакомым нашим инвесторам уставным капиталом и нашей чистой прибылью. По сути, мы ведем переговоры об уменьшении доли привилегированных акций в нашем уставном капитале», — сообщил Пьянов.

Стоимость бизнеса.

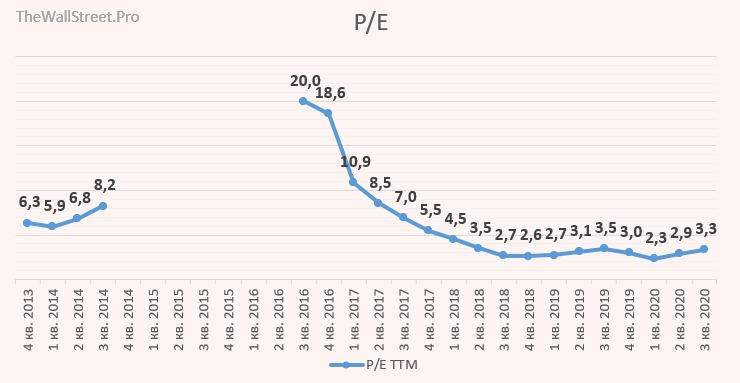

P/E 3,3

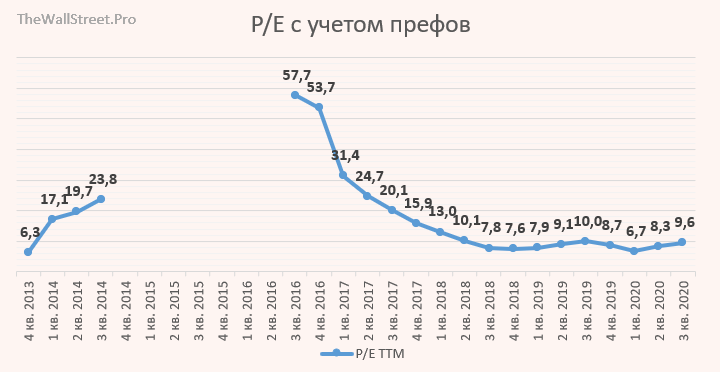

P/E c учетом «префов» 9,6

P/B 0,26

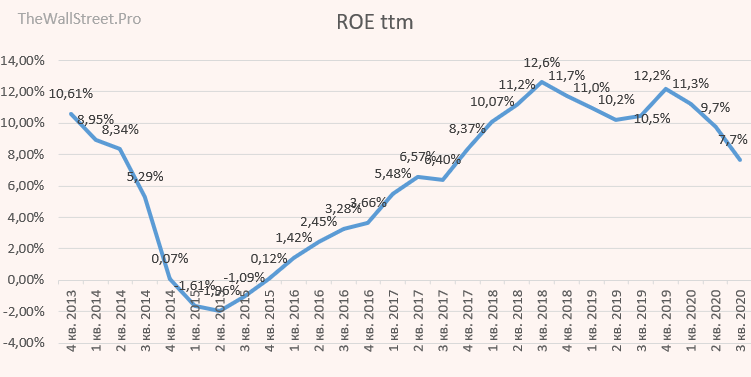

ROE ttm% 7,7%

Для наглядности мы решили пересчитать капитализацию ВТБ с учетом префов. Если будет их выкуп, то мультипликаторы будут снижаться, либо будет расти стоимость обыкновенных акций. Весь вопрос лишь в уровне прибыли в следующих годах и разрешении Минфином (держатель «префов» ВТБ) такой операции. Если смотреть по классике, без учета префов, то ВТБ является крайне дешевым банком.

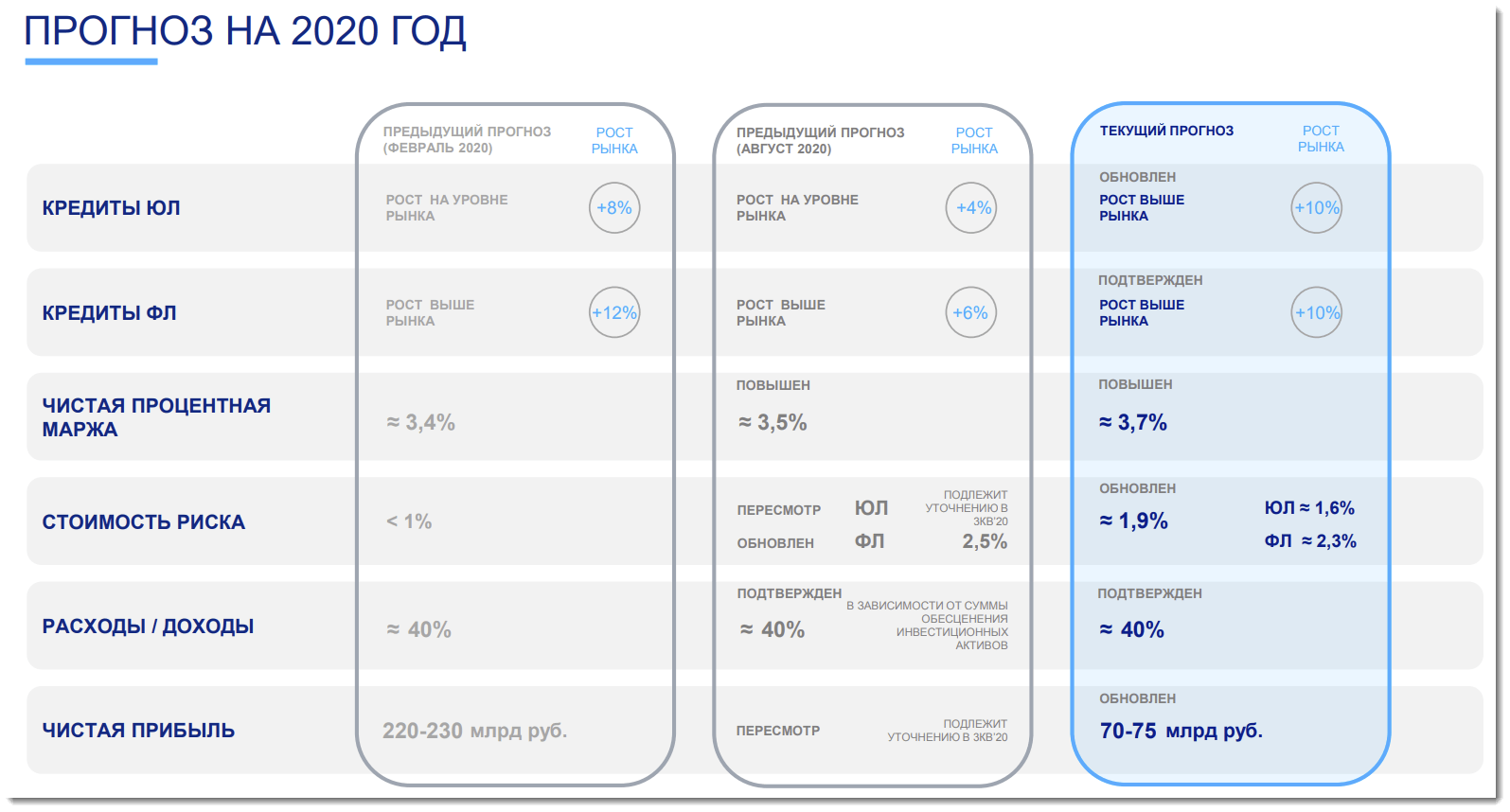

Прогноз.

Менеджмент прогнозирует рост чистой прибыли до 70-75 млрд. рублей по итогам года. На дивиденды за 2020 год в случае распределения 50% от чистой прибыли вновь будут выплачены копейки (порядка 0,0012 рубля).

Наше мнение об отчете.

ВТБ продолжает оставаться неэффективным банком с хроническими проблемами. Справедливости ради, отметим рост основного бизнеса. Если бы и этого ещё не было, то ВТБ мог бы стоить уже меньше 3 копеек. Мы как и раньше, не рекомендуем к покупке акции ВТБ. Для нас привлекательными банками являются Сбер и Тинькофф. Однако для тех, кто любит такого рода активы, потенциальным драйвером роста ВТБ мы можем назвать восстановление экономики и надежду на то, что менеджмент не подведет и сможет показать прибыль порядка 200 млрд. рублей по итогам 2021 года. А там уже будет ясно, сможет ли ВТБ провести выкуп «префов» и на какую сумму. Если всё будет складываться позитивно (тут вопрос веры), то ВТБ может стоить порядка 6 копеек.

Данный обзор, как и остальные обзоры на этом сайте – это лишь мнение автора относительно финансовых показателей той или иной компании, того или иного актива. Данный обзор не должен рассматриваться как побуждение (рекомендация) к покупке или продаже ценных бумаг. Помните, что торговля на финансовых рынках связана с риском как частичной, так и полной потери денег. Перед тем, как самостоятельно инвестировать денежные средства рекомендуем получить достаточные знания и опыт. Данный обзор представлен в информационно-развлекательных целях и не несет в себе руководство к действию.

Данный обзор и прочие обзоры, размещенные на сайте, не могут быть рассмотрены или использованы в качестве индивидуальной инвестиционной рекомендации. Проект The Wall Street Pro и его владельцы не осуществляют деятельность по инвестиционному консультированию и не являются инвестиционными советниками