Для тех, кто с нами недавно и не в курсе особенностей Сургутнефтегаза, сегодня мы ещё раз всё поясним. Сургут — это очень закрытая компания, которая ничего не комментирует, зарабатывает на нефти и долларовых депозитах. На конец июня 2019 года у компании на счетах было 3 трлн. руб. или $47,6 млрд.

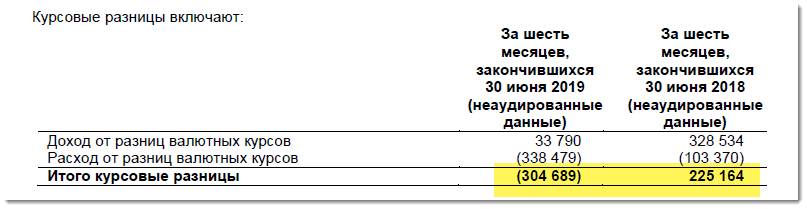

Каждый отчетный период бухгалтер пересчитывает валютные депозиты по курсу, таким образом в отчетности возникает прибыль или убыток от курсовых разниц. Это отражается и на чистой прибыли.

У префов Сургутнефтегаза очень сильная корреляция с курсом доллара. На дивиденды по привилегированным акциям платят 7,096% от чистой прибыли по РСБУ. Из-за девальвации в конце прошлого года образовалась гигантская бумажная прибыль, которую в итоге направили на дивиденды. Именно поэтому мы видим вот такие огромные дивидендные гэпы. Белая линия курс доллара, рыжая Сургут-п.

По сути, если вы хотите иметь долларовый депозит, то проще всего купить привилегированные акции Сургутнефтегаза. Это чисто хэджевый актив. Обыкновенные акции никому не интересны, ибо доходность по ним всего 2,2%.

Ради приличия заглянем на финансовые показатели.

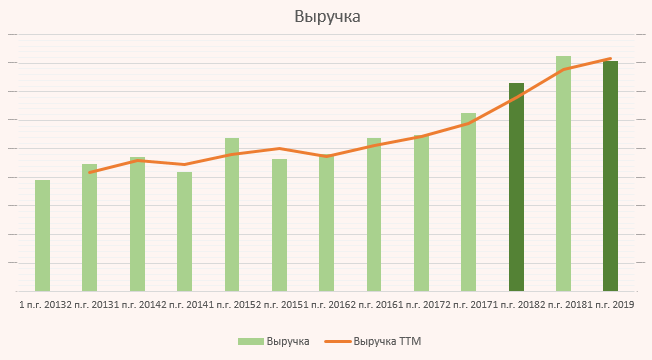

Выручка выросла из-за девальвации и более дорогой нефти.

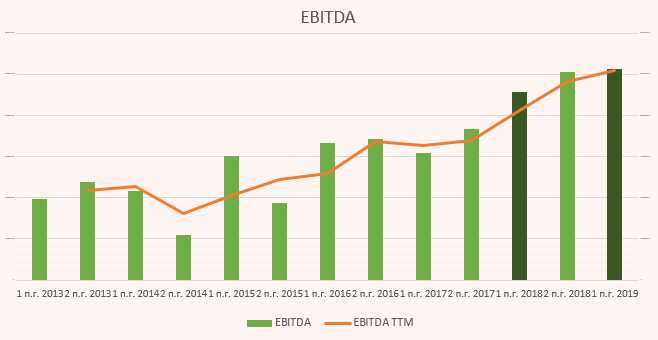

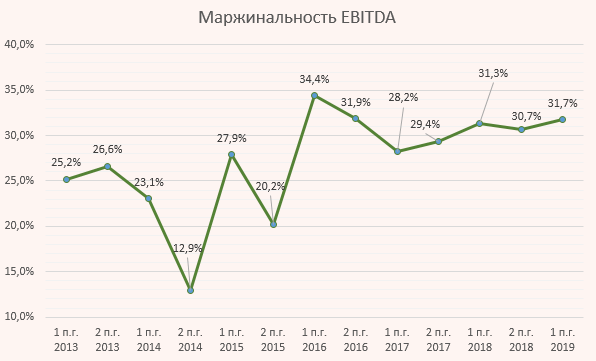

EBITDA также прибавляет, маржинальность на прежнем уровне.

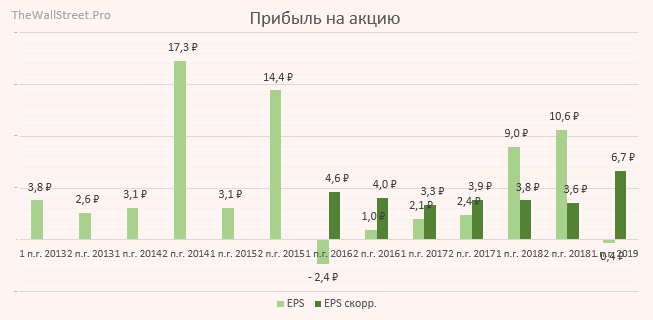

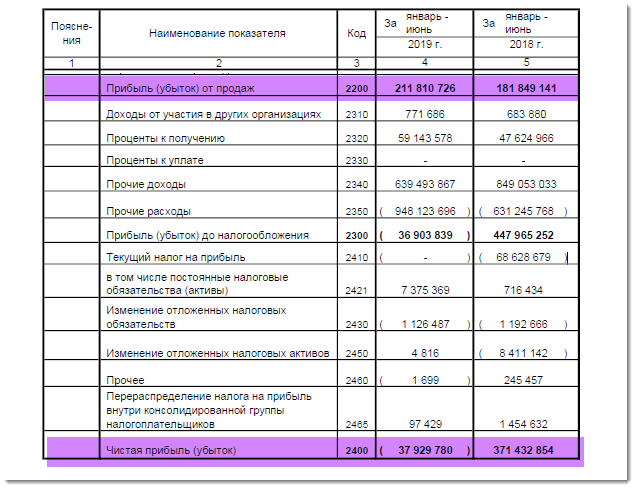

Чистая прибыль за счет курсовых разниц отрицательная. Однако даже при текущем курсе доллара (66,7р.), по итогу года должна выйти в плюс, потому что на данный момент убыток от курсовых разниц в таком случае составляет порядка 133 млрд. руб. ((69,5 р. — 66,7 р.) х $47,6 млрд). Т.е. при операционной прибыли в 222,5 млрд. и чистого дохода от кубышки в размере 62 млрд. с учетом текущих курсовых разниц получаем прибыль в 27,5 млрд. руб.

Ещё предлагаем заглянуть на чистую прибыль по РСБУ. Она также отрицательная, но чем ближе будет курс к 70 на конец года, тем больше она будет, а, соответственно, больше шансов на солидные дивиденды. Ближе к ноябрю-декабрю мы напишем статью, в которой уже представим более точные прогнозы по дивидендам за 2019 год.

Дорого ли сейчас покупать Сургутнефтегаз?

Ответ давайте тоже найдем математическим путем. Предположим, что курс по итогам года будет таким же как сейчас, т.е. 66,7 р. Чистая прибыль по РСБУ без учета курсовых разниц и при текущих уровнях цен нефти по итогам года будет около 542 млрд. руб., с курсовыми разницами получаем 409 млрд. Значит дивиденд при таких исходных данных равен 3,7 руб. Т.е. текущая прогнозная доходность 11% годовых. Мы думаем, это вполне неплохие значения. Но обратите внимание на исходные переменные, в них и заключаются риски.

Данный обзор, как и остальные обзоры на этом сайте – это лишь мнение автора относительно финансовых показателей той или иной компании, того или иного актива. Данный обзор не должен рассматриваться как побуждение (рекомендация) к покупке или продаже ценных бумаг. Помните, что торговля на финансовых рынках связана с риском как частичной, так и полной потери денег. Перед тем, как самостоятельно инвестировать денежные средства рекомендуем получить достаточные знания и опыт. Данный обзор представлен в информационно-развлекательных целях и не несет в себе руководство к действию.

Данный обзор и прочие обзоры размещенные на сайте не могут быть рассмотрены или использованы в качестве индивидуальной инвестиционной рекомендации. Проект The Wall Street Pro и его владельцы не осуществляют деятельность по инвестиционному консультированию и не являются инвестиционными советниками

[…] […]